El Instituto Juan de Mariana celebró este mes en la Fundación Rafael del Pino de Madrid su III Jornada de Finanzas Personales. El evento contó con la participación de diversos expertos, reunidos con motivo del XXX aniversario de Una sociedad de propietarios, informe en el que el think tank planteó la importancia de potenciar el ahorro privado como pilar de progreso y como vía hacia la sostenibilidad de las pensiones.

A lo largo de la jornada, Juan Ramón Rallo planteó la importancia de recuperar este debate y aportó diversos casos prácticos. "Pensemos, por ejemplo, en un trabajador de 28 años que tiene un sueldo neto de 1.700 euros. Para ese supuesto, las cotizaciones a la Seguridad Social que asumen empresa y trabajador asciende a 700 euros mensuales. Pues bien, con esos 700 euros haremos un fondo".

"Supongamos ahora que ese fondo se acumula durante tres décadas y que se invierte en un índice sintético de referencia, cuya rentabilidad para la última década ha ascendido al 4,2% anual, en términos reales. Esto significa que, a sus 57 años, el trabajador contaría con un fondo de 487.165 euros", señaló.

JRR planteó que "a partir de ese momento, el trabajador podría retirarse y vivir mensualmente con una cuota que representa ese 4,2% de rentabilidad. Le quedaría una renta neta vitalicia de 1.700 euros, el 100% del que era su salario neto. Y todo sin tocar el capital, ya que estaría viviendo con los intereses de su fondo de pensiones". En este vídeo, Rallo desarrolla las ventajas del modelo de capitalización.

Diálogo con expertos

El encuentro también albergó un diálogo con expertos en el que participaron José Luis Benito y Alejandro Estebaranz, asesores del fondo True Value, así como Pablo Martínez Bernal, encargado de relaciones con inversores en la gestora Amiral. Por espacio de 90 minutos, la mesa redonda abordó diversos conceptos clave sobre el mundo de la inversión y su futuro en España.

Según Martínez Bernal, "uno de los principales errores que se han instalado en España es la creencia de que el mundo de la inversión es un coto privado de gente rica. A esto hay que sumarle otro error: la falta de preparación para la inversión, especialmente acusada en nuestro país. Hay que intentar cambiar eso".

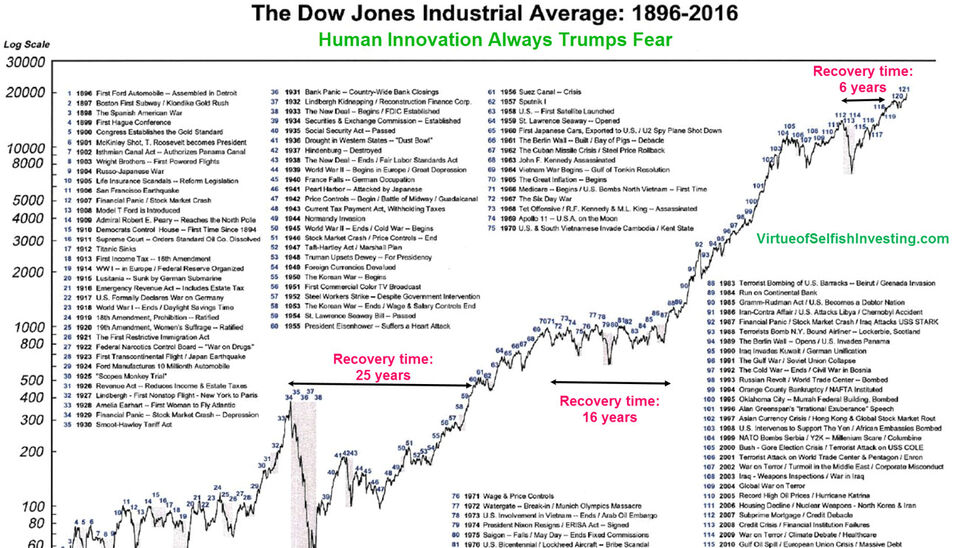

Por su parte, José Luis Benito insistió en lo importante que es mirar el largo plazo a la hora de plantear nuestra estrategia de inversión: "Si miramos la evolución de la Bolsa entre 1896 y 2016, nos encontramos con una clara tendencia ascendente. A pesar de las crisis y las guerras que hemos vivido durante el último siglo, la rentabilidad ha sido muy favorable".

Alejandro Estebaranzexplicó que "el inversor particular suele acudir al mercado con muy pocos conocimientos. Es típico encontrarte carteras poco diversificadas. También es habitual ver compras en momentos de euforia y ventas en momentos de pánico. Por eso, es inteligente delegar la gestión y buscar gestoras independientes".

Fuente: Libre Mercado

Frente a un sistema injusto e insostenible, un sistema justo y totalmente sostenible.